décembre 19, 2025

Après trois années d’excellents gains boursiers, nous nous attendons à ce que 2026 produise des rendements plus modérés. Les marchés demeurent soutenus par la résilience de l’économie

mondiale, la solidité des bilans des sociétés et les rendements obligataires modérés. La vigueur récente est en grande partie attribuable aux sociétés liées à l’intelligence

artificielle (IA) et aux sociétés aurifères canadiennes, mais les importants investissements dans l’IA et les valorisations plus élevées d’aujourd’hui créent de nouveaux risques que nous

surveillons de près.

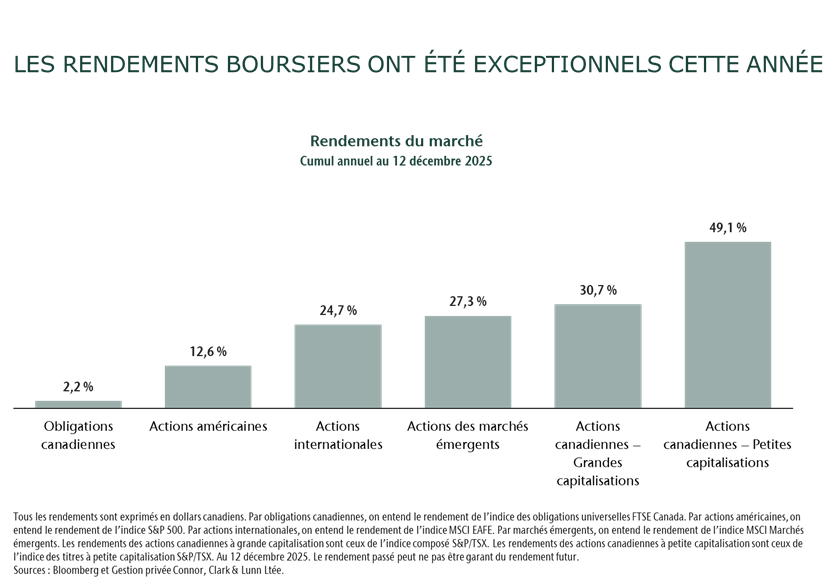

2025 : une année remarquable pour les actions

L’année 2025 a été une autre année remarquable pour les investisseurs. Les actions canadiennes ont mené le bal, l’indice des actions à grande capitalisation ayant progressé d’environ 31

% et les actions à petite capitalisation, de 49 %. Les actions des marchés émergents sont également solides, leur progression de 27 % représentant plus du double du rendement du marché américain (É.-U.).

Ces gains sont en grande partie attribuables aux sociétés canadiennes des secteurs de l’or et des métaux précieux et aux sociétés liées à l’IA à l’échelle mondiale.

L’or a volé la vedette auprès des investisseurs, ceux-ci cherchant une protection contre la faiblesse du dollar américain dans un contexte de déficits importants des gouvernements et de hausse persistante de l’inflation.

Les banques centrales ont régulièrement étoffé leurs réserves d’or, et de nombreux grands investisseurs et particuliers détiennent encore relativement peu d’or, ce qui laisse une marge de manœuvre

pour l’expansion de la demande. Par ailleurs, l’enthousiasme à l’égard de l’IA a rebondi après un repli en milieu d’année, les investisseurs se concentrant sur le potentiel de bénéfices

à long terme des sociétés qui conçoivent et utilisent ces outils.

Les marchés obligataires y sont pour quelque chose. Les obligations traditionnelles ont produit des rendements à un chiffre faibles, tandis que les stratégies obligataires axées sur les revenus plus élevés se

sont mieux comportées. Trois facteurs expliquent principalement ces résultats :

- Les nouveaux tarifs douaniers et nouvelles tensions commerciales, qui ont entraîné de fortes fluctuations des marchés et un virage vers les actions plus sensibles à l’économie.

- La croissance des dépenses publiques et des baisses d’impôt, surtout aux États-Unis, au Canada et en Europe.

- Les changements réglementaires qui ont à la fois favorisé les secteurs comme l’énergie et la finance et qui y ont nui.

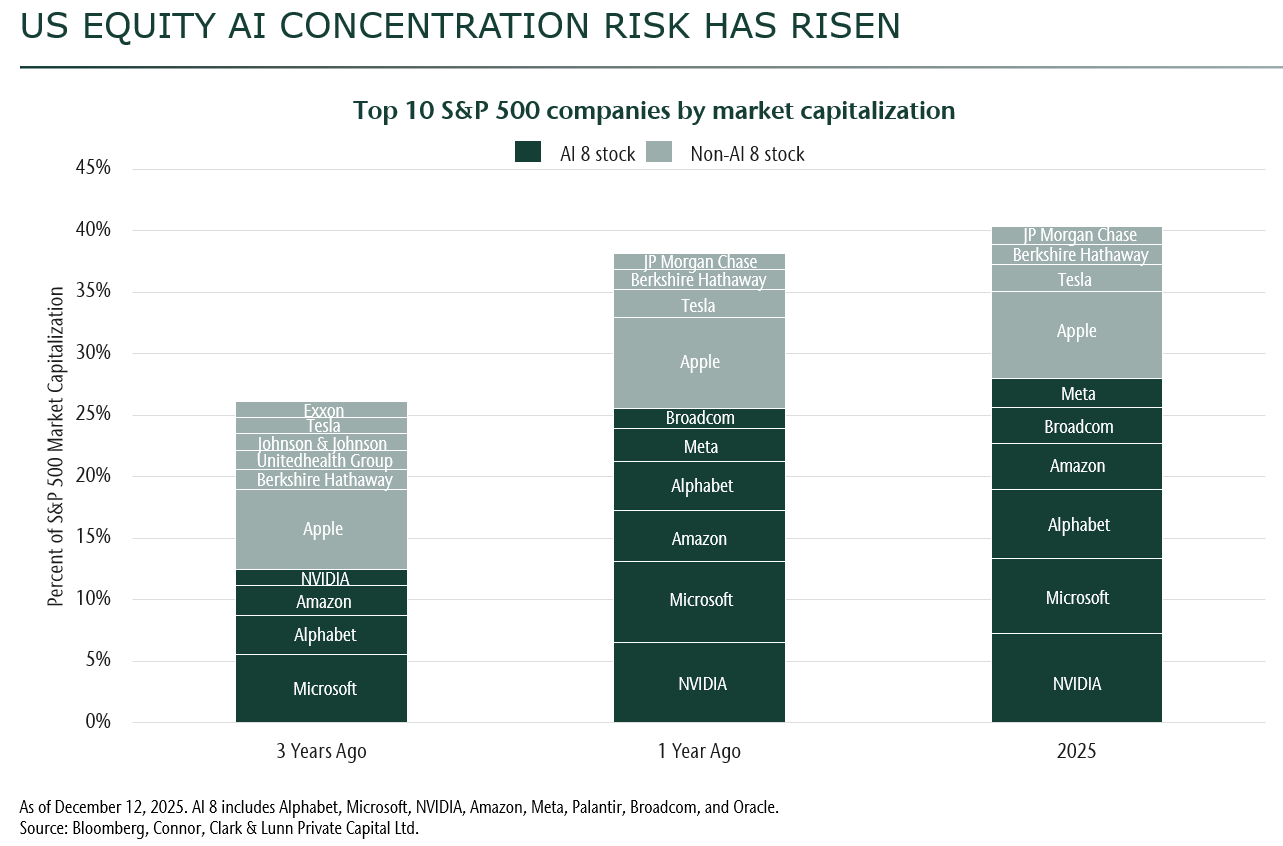

Cela a donné lieu à de très solides gains boursiers très concentrés, surtout dans les grandes sociétés américaines liées à l’IA.

D’un nombre de gagnants restreint à terrain de jeu plus large

Un changement encourageant en 2025 a été l’essor de nouveaux meneurs du marché. Le Canada et les marchés émergents ont mené le bal à l’échelle mondiale et, au Canada, les actions à

petite capitalisation se sont démarquées. Malgré tout, le risque de concentration demeure élevé, surtout aux États-Unis : près de 30 % des sociétés de l’indice S&P 500 financent

ou profitent de l’IA, et seulement 10 titres correspondent à environ 40 % de l’indice. Ces 10 sociétés représentent environ 28 % du marché boursier mondial, soit plus du double de la pondération

de l’Europe. Cela ne signale pas automatiquement un repli, mais indique que la façon dont nous détenons les tires liées à l’IA a des répercussions importantes sur les placements en actions aujourd’hui.

Nos équipes des actions mondiales demeurent optimistes à l’égard de l’IA au cours de la prochaine année. La demande de puissance informatique pour soutenir l’IA dépasse toujours l’offre, et nous

n’avons pas encore observé de ventes massives répétées qui marquent habituellement la fin d’une bulle. Mais nous sommes sélectifs. Nous continuons d’investir dans des sociétés liées

à l’IA dans l’ensemble, tout en réduisant certains des placements en infrastructures les plus prisés, comme notre position la plus importante dans NVIDIA, et en mettant davantage l’accent sur les sociétés

de logiciels et de plateformes qui présentent une solide position concurrentielle et des données de qualité. Nous surveillons également un nouveau risque : l’endettement lié à l’IA. Les projets

d’infrastructures d’IA sont de plus en plus financés par emprunt, et un changement des conditions financières ou des bénéfices plus faibles que prévu pourrait exercer des pressions sur ces sociétés.

Au Canada, la concentration du marché est moindre et l’économie se porte bien, sans pour autant être en plein essor; la croissance devrait avoisiner 1,5 %. Les pressions inflationnistes devraient s’atténuer quelque

peu à mesure que la croissance des salaires, des loyers et des prix du pétrole ralentira et que les gains en efficacité attribuables à l’IA aideront les entreprises à faire plus avec moins.

Dans ce contexte, trois thèmes se démarquent pour le volet des actions en 2026 :

- Une exposition sélective à l’IA, allant des fabricants de matériel informatique qui fournissent les grandes sociétés technologiques aux sociétés qui utilisent l’IA

pour améliorer leurs produits et leur efficacité.

- L’énergie et l’électricité, y compris les services aux collectivités et les sociétés qui profitent des besoins en électricité des centres de données.

- L’or et d’autres actifs sensibles à l’inflation, où les dépenses d’investissement rigoureuses et la propriété des grands investisseurs créent un potentiel

de hausse important, si les prix de l’or restent solides.

De façon plus générale, nous nous attendons à ce que les occasions s’élargissent davantage en 2026 au-delà des plus grands titres technologiques américains, en faveur des titres cycliques canadiens

et des marchés émergents, des plus petites sociétés et de certaines sociétés manufacturières et industrielles liées à la relocalisation, aux infrastructures et aux dépenses d’investissement.

Dans ce contexte, nous positionnons les portefeuilles en fonction de rendements solides, mais plus modestes. Nous surpondérons légèrement les actions, privilégiant les sociétés de qualité supérieure,

et nous élargissons notre éventail d’occasions au-delà du groupe restreint des gagnants des exercices passés.

Pour lire la deuxième partie de nos perspectives pour 2026, qui met l’accent sur les titres à revenu fixe et les actifs non traditionnels et qui décrit le positionnement global de nos portefeuilles, cliquez ici.