octobre 08, 2024

SOMMAIRE DES MARCHÉS FINANCIERS

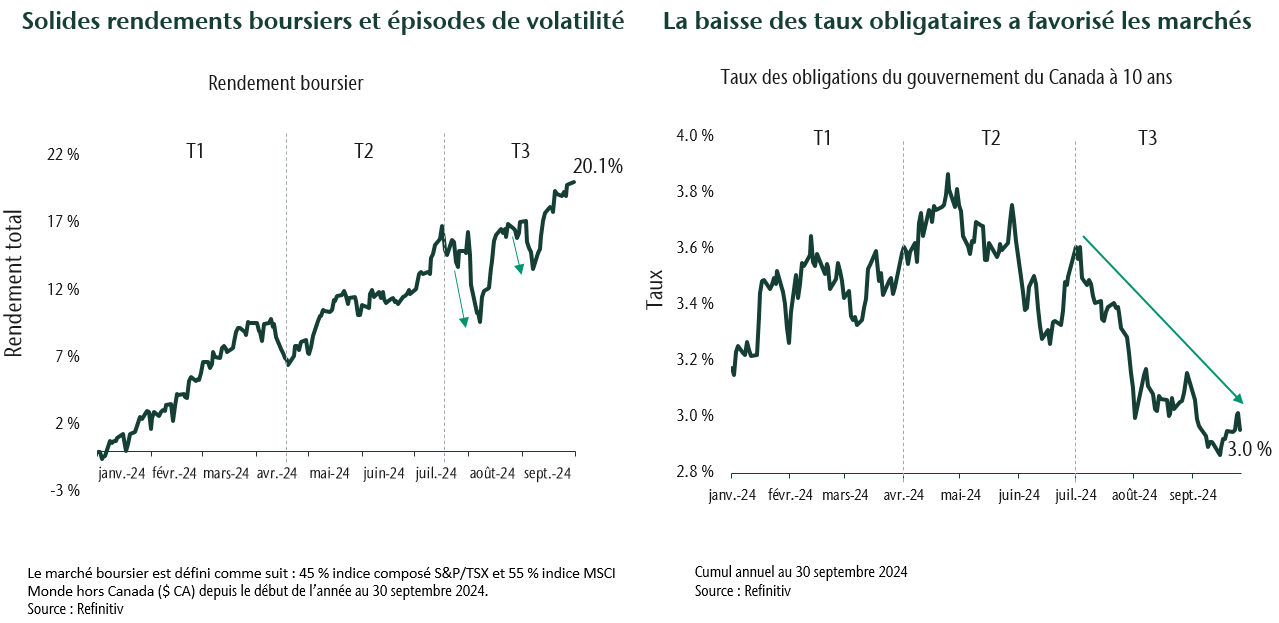

Les marchés boursiers ont poursuivi leur lancée après un excellent début d’année. Le ralentissement de l’inflation, la résilience de la croissance économique et les baisses de taux des banques centrales ont également soutenu les actions. Ce trimestre, la Réserve fédérale américaine a amorcé son cycle très attendu de réduction du taux directeur avec une baisse vigoureuse, en réduisant les taux d’intérêt de 0,5 % plutôt que d’un 0,25 % plus habituel. Cette réduction plus importante a été perçue comme une réaction au ralentissement du marché de l’emploi. La Banque du Canada a également continué d’assouplir les conditions financières en raison du ralentissement des données économiques.

Les marchés boursiers ont affiché une certaine volatilité en août et en septembre, avec de brefs reculs, à cause des révisions à la baisse des données sur l’emploi et de l’affaiblissement des indicateurs avancés. Toutefois, le marché a renoué avec de nouveaux sommets, les taux obligataires ayant chuté et les banques centrales ayant abaissé les taux cibles. Ce contexte a entraîné un changement important des meneurs du marché. Les secteurs sensibles aux taux d’intérêt, notamment les services aux collectivités, l’immobilier et la finance, ont été les plus performants, tandis que les titres technologiques ont été à la traîne, les investisseurs se concentrant sur les actions dont les valorisations sont plus faibles. Le Canada a également nettement surpassé les actions mondiales au cours du trimestre.

Les titres à revenu fixe de base ont connu un excellent trimestre après avoir inscrit un rendement négatif au premier semestre de l’année. L’indice des obligations universelles FTSE Canada a progressé de 4,7 %, profitant de la baisse des taux obligataires. Les marchés du crédit sont restés vigoureux, les banques centrales ayant abaissé les taux directeurs et alors que la demande demeure pour les rendements intéressants de ces obligations.

STRATÉGIE DE PORTEFEUILLE

La conjoncture économique a été favorable cette année et il y a des raisons de demeurer optimiste. Le marché de l’emploi a été vigoureux et les dépenses de consommation ont fait preuve de résilience. Les gains salariaux et l’effet de richesse découlant de la croissance des investissements et de l’habitation ces dernières années aident les consommateurs. Pourtant, il y a aussi des raisons d’être prudent. La confiance des consommateurs à l’égard de l’avenir demeure douteuse. Au Canada, des frictions financières existent, parce que les prêts hypothécaires sont renouvelés à des taux plus élevés que les taux traditionnels, qui étaient très intéressants. Ces forces ont entraîné un changement d’humeur, les consommateurs étant prudents et sensibles à la hausse du coût de la vie.

Compte tenu du contexte de placement, nous sommes devenus plus prudents à l’égard de notre positionnement en actions. Nous mettons l’accent sur les sociétés affichant des bénéfices résilients et une solide production de liquidités, parce qu’elles s’en tireront mieux que l’ensemble du marché si les prévisions de bénéfices sont trop élevées. Parallèlement, nous trouvons aussi de la valeur dans certains secteurs qui ont inscrit des rendements inférieurs au cours des dernières années. Ces secteurs comprennent ceux de la consommation discrétionnaire et des services de communication au Canada. Nous entrevoyons également des occasions dans les actions à petite capitalisation, qui se négocient à escompte par rapport aux titres à grande capitalisation, malgré leur potentiel de croissance à long terme à long terme.

Du côté des titres à revenu fixe, les obligations de base traditionnelles ont continué d’afficher de la volatilité. Nous nous attendons à ce que les taux de rendement à court terme continuent de baisser, mais nous croyons que ceux à long terme pourraient subir des pressions à la hausse. Par conséquent, les rendements exceptionnels observés au troisième trimestre pourraient ne pas se reproduire au cours des trimestres suivants. Nous avons plutôt réduit la sensibilité du portefeuille au taux d’intérêt en investissant davantage dans les titres de créance. Le contexte des titres de créance a été très solide et les bilans des sociétés le demeurent.

Malgré une certaine incertitude à l’égard des perspectives économiques, la conjoncture reste favorable aux actions et aux titres de créance. Les actifs non traditionnels demeurent aussi intéressants sur le plan du rendement et des avantages de la diversification. Quoi qu’il en soit, nos équipes de placement restent plus prudentes, compte tenu de la vigueur plus forte que prévu du marché que nous avons déjà constatée ainsi que des signes sporadiques de ralentissement. Nous maintenons un point de vue relativement équilibré en raison des forces opposées du marché et continuons d’investir dans les secteurs qui offrent des occasions. Le contexte de placement a produit des rendements importants depuis le début de l’année qui ont accru le capital après une solide année 2023.

Si les marchés deviennent plus volatils et incertains, nous savons qu’une approche diversifiée incluant différentes catégories d’actif, stratégies et gérance active continuera d’être avantageuse pour les portefeuilles des clients.