octobre 08, 2021

Sommaire des marchés financiers

La reprise économique amorcée au cours de la pandémie est forte et plus vigoureuse que prévu. La flambée de la demande de certains biens crée des pénuries d’approvisionnement et alimente l’inflation. Dans ce contexte, les décideurs commencent à réduire les mesures de soutien d’urgence mises en place au début de la crise. En réponse, les marchés boursiers ont affiché une volatilité plus grande et des rendements plus faibles qu’au début de la reprise. Il fallait s’y attendre, étant donné les perspectives d’une croissance plus modérée et d’un soutien moindre des banques centrales. Au cours du trimestre, l’indice composé S&P/TSX a progressé de 0,2 % et l’indice MSCI Monde hors Canada ($ CA), de 2,5 %. Les rendements de ces marchés boursiers se situent respectivement à 17,5 % et à 12,6 % depuis le début de l’année.

Les rendements boursiers se sont modérés au troisième trimestre

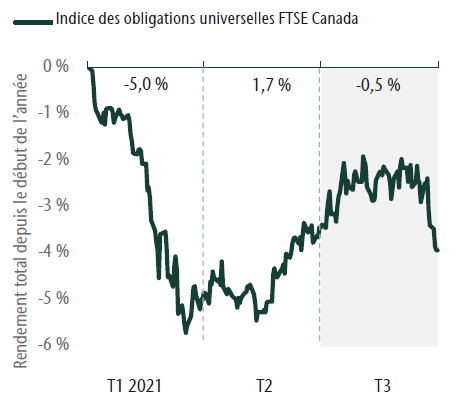

Les rendements des obligations sont négatifs pour le trimestre et l’année, en conséquence de la poussée de croissance observée plus tôt dans l’année et des changements apportés récemment aux politiques monétaires. L’indice des obligations universelles FTSE Canada a cédé 0,5 % au troisième trimestre et est en baisse de 4,0 % jusqu’ici cette année. Les obligations à rendement élevé et les obligations à court terme, moins sensibles aux variations des taux, ont produit des rendements positifs.

Les rendements obligataires restent négatifs

Source: FTSE, Refinitiv

Stratégie de portefeuille

Selon notre analyse, nous assistons à une forte reprise économique soutenue par un redémarrage qui se généralise progressivement à l’échelle mondiale. Parallèlement, nous nous attendons néanmoins à ce que l’inflation augmente et que les autorités monétaires modèrent leurs interventions. Nous continuons de surpondérer les actions, mais reconnaissons que les risques augmentent. Les marchés boursiers ayant fortement progressé, nous avons procédé à des prises de profits. Nous surpondérons les actions de sociétés à petite capitalisation qui profiteront d’une croissance supérieure à la tendance. Du côté des obligations, nous avons accentué notre exposition aux titres à rendement élevé pour leur attrait supérieur à celui des obligations de base, dont les rendements attendus sont faibles.

Nos équipes de gestion de portefeuille continuent de privilégier des sociétés cycliques appelées à profiter de la reprise économique. Cela dit, compte tenu des perspectives de ralentissement de la croissance économique, de l’inflation et des goulets d’étranglement de l’offre, nous ajoutons aux portefeuilles des sociétés qui pourront dégager de bons bénéfices malgré ces obstacles. Dans le segment des titres à revenu fixe, nous avons pris des profits en réduisant notre exposition aux obligations de sociétés ainsi qu’aux obligations à rendement réel, qui ont déjà grandement profité de la hausse de l’inflation. Notre positionnement dans les portefeuilles a bien servi nos clients jusqu’ici et demeure attrayant alors que s’amorce le dernier trimestre de l’année.

Du bureau de Jeff Guise, directeur général et chef des placements, Gestion privée CC&L.