octobre 18, 2020

Revue des marchés

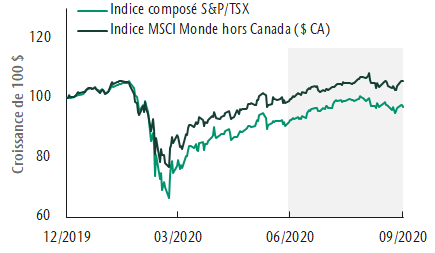

Les marchés boursiers ont poursuivi leur progression au cours du trimestre, mais à un rythme plus lent. Malgré les préoccupations persistantes à l’égard de la crise sanitaire et du chômage, l’indice composé S&P/TSX a progressé de 4,7 % et l’indice MSCI Monde hors Canada (en $ CA), de 6,0 % au cours du trimestre. La hausse des rendements reflète le rebond des bénéfices des sociétés et les attentes des investisseurs pour qui l’économie continuera de se redresser après avoir touché des creux. La poursuite de la reprise est soutenue par des mesures de relance sans précédent et par l’engagement des décideurs à maintenir leur soutien pendant toute la durée de celle-ci. Les mesures d’aide destinées aux personnes qui ont perdu leur emploi ont pris fin dans certains pays, mais il est probable que d’autres mesures seront prises, surtout si la reprise connaît des contretemps. Un de ces contretemps serait une hausse du nombre de cas quotidiens de COVID-19 jusqu’à des niveaux nécessitant une plus grande distanciation sociale. Malgré l’augmentation du nombre des cas observée ce trimestre, la baisse des hospitalisations facilite la gestion de la crise sanitaire.

Les rendements obligataires ont également profité de l’amélioration des perspectives de placement au cours du trimestre à l’étude. L’indice des obligations universelles FTSE Canada a progressé de 0,4 % au cours du trimestre. La majeure partie du rendement est attribuable aux obligations de sociétés, qui ont vu leurs taux reculer à des niveaux plus habituels. L’achat de ces obligations par la Banque du Canada et la volonté de cette dernière d’augmenter ses achats a contribué à la baisse des taux. En comparaison, les rendements des obligations gouvernementales du Canada ont été inférieurs, les taux obligataires ayant terminé le trimestre légèrement au-dessus de leur niveau de départ.

Repli et reprise des marchés boursiers

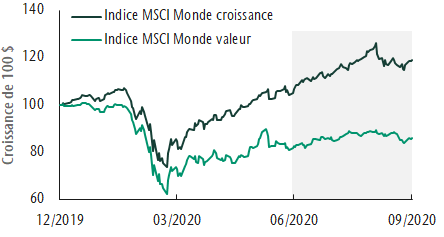

Les titres de croissance surpassent nettement les titres de valeur

Notre opinion

Notre processus de répartition tactique de l’actif suggère toujours une amélioration de la conjoncture économique. Par conséquent, les portefeuilles surpondèrent légèrement les actions. Notre conviction à l’égard de la reprise s’étant accrue au cours du trimestre, nous avons donc décidé d’augmenter la pondération des catégories d’actif qui tendent à bien se comporter au début d’un cycle de marché. Du côté des actions, nous avons accru la pondération des petites capitalisations canadiennes et, du côté des titres à revenu fixe, celle des obligations à rendement élevé. Un contexte économique plus favorable favorise l’augmentation de la pondération de ces catégories d’actif plus cycliques.

Dans l’ensemble, nos équipes des actions continuent de détenir des sociétés stables et résilientes affichant une solide croissance des bénéfices par rapport au marché. Ces facteurs relèvent du style de placement axé sur la croissance et ils ont été favorisés par le marché au fil du temps. Cela s’est particulièrement avéré cette année, tant pendant le repli du marché que pendant la reprise. Nous nous sommes tournés avec prudence vers les sociétés cycliques à mesure que les perspectives mondiales s’amélioraient. Au sein des actions canadiennes, cela signifie l’ajout de sociétés appartenant aux secteurs de l’industrie, de la consommation discrétionnaire et de la finance. Dans le cadre de notre stratégie mondiale, le changement le plus important a été la hausse de l’exposition aux marchés émergents. En ce qui concerne les portefeuilles de titres à revenu fixe, nous avons accru la pondération des obligations de sociétés et nous sous-pondérons les provinces qui ont le plus augmenté leur déficit budgétaire. ]

Du bureau de Jeff Guise, directeur général et chef des placements, Gestion privée CC&L.